1.年収の壁とは?

年収の壁とは、新たに所得税・住民税の納税が必要となったり、自らが社会保険の被保険者となったりする契機となる年収額のことです。この壁(年収額)を超えると、税金や社会保険料の負担が生じ収入が減るため、働くモチベーションが下がってしまいます。

よくパートタイマーとして働いている方が「配偶者の扶養から外れてしまうので、パートのシフトを調整して収入を抑えている」とおっしゃることがありますが、まさにこれがそのケースです。

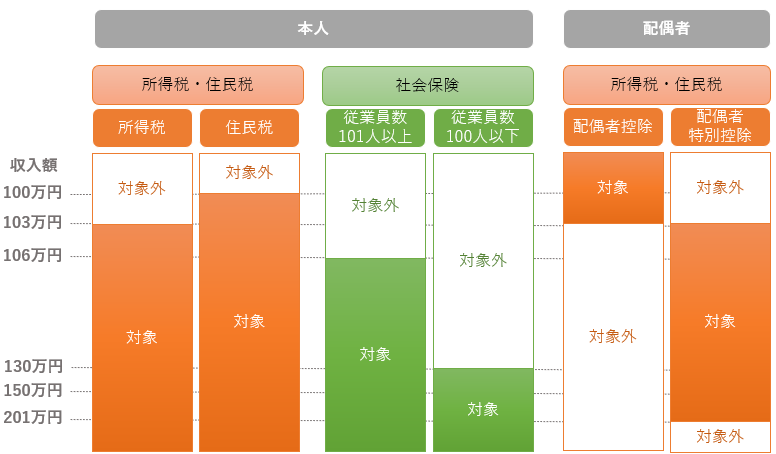

2.年収の壁の種類

年収の壁は、大きく分けると「税金に係るもの」と「社会保険にかかるもの」の2つに分かれており、さらに双方の中でも収入の段階ごとの「壁」があります。

また、本人分以外の「壁」として、配偶者の所得控除の対象となるか否かがあります。

以下、特別なことわりがない限り本人の収入が給与収入のみの場合について解説します。

また、税額計算では給与所得控除と基礎控除以外の所得控除は考慮していません。

(1) 100万円の壁

収入が100万円注1を超えると、住民税が課税されます。

東京都町田市の場合、給与収入101万円では年間8千円注2の負担が生じます。

注1)地方自治体により課税開始となる収入が異なる可能性がありますので、お住いの自治体の要件をご確認ください。

注2)(給与収入101万円-給与所得控除55万円-基礎控除43万円)×10%+均等割5千円=8千円

(2) 103万円の壁

収入が103万円を超えると、本人に所得税が課税されるとともに、配偶者の所得税では配偶者控除が対象外となります(配偶者特別控除の対象となることはあります)。

給与収入110万円の場合は、本人分として年間3,500円注3の所得税負担が生じます。

また、税金・社会保険ではありませんが、配偶者が会社から扶養手当を受けている場合に、103万円の壁を超えることで扶養手当の対象外となる可能性があります注4。金額的なインパクトを家計全体で考えると、この影響は大きいと考えます。扶養手当の支給条件は会社によって異なるため、必ず会社の賃金規程を確認しましょう。

注3)(給与収入110万円-給与所得控除55万円-基礎控除48万円)×5%=3,500円

注4)前述のとおり扶養手当の支給条件は会社の規程によりますが、要件を税務上の控除対象配偶者(収入103円以下)としている会社が多くみられます。

(3) 106万円の壁

従業員101人以上の会社※に勤めている場合に、以下の条件を全て満たすと社会保険の被保険者となります。

- 週の所定労働時間が20時間以上

- 月額賃金が88,000円以上

- 2ヶ月を超える勤務の見込みがある

- 学生ではない

社会保険の被保険者となると、年間約15万8千円注5の保険料負担が生じます。

注5)令和6年の協会けんぽ(東京)、介護保険料ありの場合

本記事執筆時点(令和6年4月)では、規模要件は従業員101人以上ですが、令和6年10月より51人以上が対象となります。

(4) 130万円の壁

収入が130万円を超えると、配偶者の扶養から外れるため、自ら社会保険の被保険者となる必要があります。収入の130万円には通勤費を含めて計算するため、注意が必要です(これと異なり(3)106万円の壁 の月額賃金には通勤費は含めませんのでご留意ください)。

収入131万円の場合、年間19万7千円注6の社会保険料が生じます。

注6)令和6年の協会けんぽ(東京)、介護保険料ありの場合

(5) 150万円の壁、201万円の壁

収入が150万円を超えると配偶者の所得税計算で配偶者特別控除の額が逓減していき、201万円を超えると配偶者特別控除の対象外となります。

本人の負担は変動しませんが、配偶者を含めた家計全体で考えると負担増となり影響があります。

3.年収の壁を超えた場合のメリット

前述のとおり「年収の壁を超えると負担が増える」というデメリットはありますが、メリットもあります。

(1) 所得税関係

所得税の負担はあるものの、手取り額自体はプラスになります。

手取り額アップを目標にするのであれば、税負担をしつつ働くことも一考です。

ただし社会保険の負担が発生する場合(106万円の壁、130万円の壁)は、収入減とならない時点を慎重に判断する必要があります。

(2)社会保険関係

厚生年金への加入で、将来の年金額が増額されます。

また、病気・出産で働けなくなったとき(傷病手当金、出産手当金)、体に障害が残ったとき(障害年金等)、万一亡くなったとき(遺族年金等)で支給が手厚くなります。

4.年収の壁の緩和政策

政府の「年収の壁支援強化パッケージ」として、以下があります。

- キャリアアップ助成金「社会保険適用時処遇改善コース」

- 会社が社会保険適用促進手当を支給した場合の標準報酬月額・標準賞与額の算定基礎への不算入

- 事業主の証明による被扶養者認定の円滑化

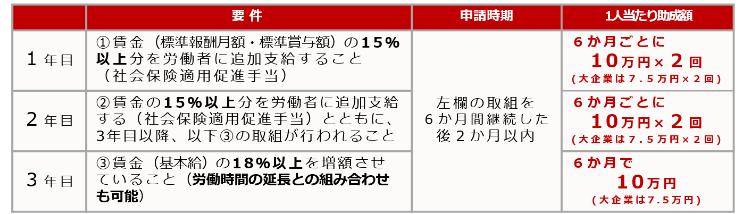

(1) キャリアアップ助成金「社会保険適用時処遇改善コース」

社員の本人負担保険料相当額の支給又は賃上げにより、年収の壁を意識せず働ける職場環境を整備した会社に支給されます。

メニューは主に以下の2つですが、①②を組み合わせた併用メニューもあります。

①手当等支給メニュー

会社が社員に社会保険を適用させる際に、「社会保険適用促進手当」の支給等により労働者の収入を増加させる場合に助成します。

中小企業の場合、一人当たり最大で50万円が助成されます。

出典:厚労省「キャリアアップ助成金(社会保険適用時処遇改善コース)のご案内」

② 労働時間延長メニュー

所定労働時間の延長により社会保険を適用させる場合に会社に対して助成を行うものです。

中小企業の場合、一人当たり最大で30万円が助成されます。

出典:厚労省「キャリアアップ助成金(社会保険適用時処遇改善コース)のご案内」

(2)会社が社会保険適用促進手当を支給した場合の標準報酬月額・標準賞与額の算定基礎への不算入

会社が社会保険適用に伴い手取り収入を減らさないよう手当を支給した場合、この手当は社会保険料の算定対象となりません。

(ただし算定対象外とできるのは、本人負担分の保険料相当額が上限です)

これにより、社会保険適用促進手当を支給したことで保険料等級が上がるという事象を防ぎます。

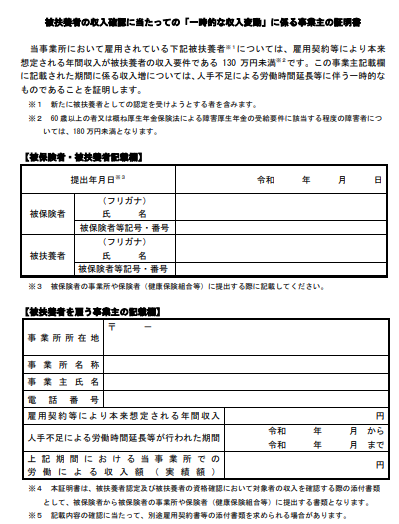

(3) 事業主の証明による被扶養者認定の円滑化

パート・アルバイトで働く方が繁忙期に労働時間を延ばすなどにより、収入が一時的にあがったとしても、会社がその証明をすることで引き続き被扶養者認定が可能となる仕組みが作られました。

(実際の被扶養者認定の基準は健保組合等によって異なるため、ご確認ください)

出典:厚労省「事業主証明様式」 様式はこちら